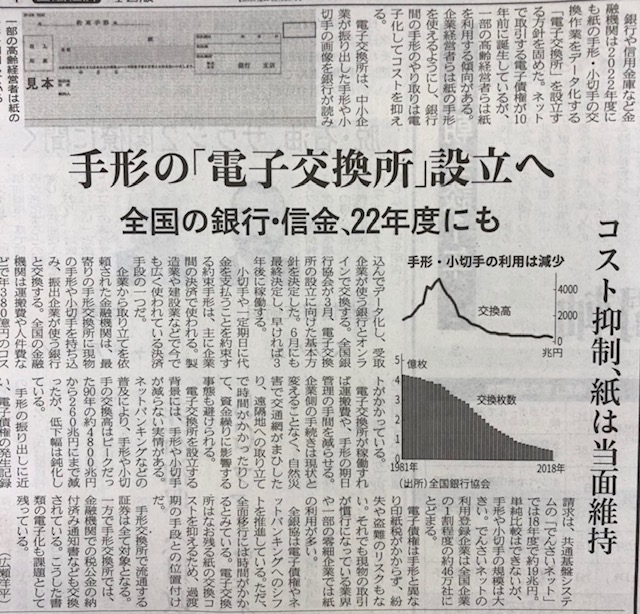

2019年6月12日の日本経済新聞に下記添付の記事が載っていました。

元来の手形=紙の手形の発行が減っている傾向もここのところ下げ止まっている理由として、

「一部の高齢経営者らは紙の手形を利用する傾向がある」と書いていますが、

何か偏見のある安易な説明だと・・・少し違うように感じていました。

確かに紙の手形は減っていますが、何故今も年間で260兆円も流通しているのかを考えると、

ご存知の通り、手形のメリットは締日から支払日まで何日間も日を空けて支払う現金払いよりも、

資金効率が良くなるからなのですが、この記事で言う手形と性質が同じ電子債権の

「でんさいネット」で19兆円が流通し、利用事業者は1割程度の46万社にとどまっている、

と書いています。

と言う事は、「でんさいネット」がもっと増える筈だったのに・・・

とも受け取れ、それが先に言う“高齢経営者・・・”だけが原因とは言い切れない理由が

紙の手形の優位性としてあるのではないかと考えてみると、

①簡単(ネット環境の整備されたPCが不要)

②PCがフリーズしてしまった!等のリスクが無い

③IDとパスワードで管理されて、管理がある意味面倒で、

権限のない者の不正使用やサイバー攻撃のリスクや

金融機関のネット整備の不具合のリスクが全くゼロではない

④かえって費用(コスト)がかかってしまう事がある

の4点が考えられると思います。

①~③は良し悪しも有るので意見は差し控えますが、④の費用(コスト)がかかる事は、

意外とアナウンスされておらず、

例えば、

(A)電子債権を1つ発生させるだけで、一般的な金融機関では432円~648円のコストが発生します。

これは手形用紙1枚の10倍のコストです。

それと、(B)その電子債権を受け取った側は譲渡するだけで、上記の432円~648円のコストが発生します。

もっと言うならば、100万円の電子債権を受け取り、それを2つに分けて譲渡すれば、その2倍のコストがかかり、

5つに分割譲渡すれば5倍のコストがかかります。

このように電子債権を受け取った側が、紙の手形でしたら無料なものに費用(コスト)を負担しなくてはならないのです。

そして、(C)取立料は一律、216円の設定をしている金融機関が多いようですが、今の手形・小切手は

交換所の場所によって違う値段設定をされていて、高い所の交換所よりは負担が少ないとは言え、

無料の所の交換所も有る事を思えば、決してコストパフォーマンスが良いとは言えないと思います。

ですから、この新聞の記事に、

「電子債権は手形と異なり、印紙税がかからず・・・」

と書いてあり、あたかも電子債権の方が費用(コスト)がかからない雰囲気を言ってますが、

紙の手形の印紙税は200万以下が400円、100万以下が200円、10万以下は無料な訳ですから、

中小零細企業が発行するこの程度の手形でしたら、紙の手形の方が良い面(コストが安い)が有る訳です。

今回のニュースの幹の部分は

「手形の“電子交換所”設立へ」と現在、アナログ的に動いている所で年380億円のコストが

かかっているのを減らす為に、今の紙の手形のままで、作業を電子化へ向けた交換所を設立すると言う

記事でしたので、私のこの記事の感想としては少しずれていますが、

逆に考えると、“まだまだ紙の手形を発行する需要が有るので電子交換所を設立する”と、

そしてその理由は「一部高齢経営者が・・・」だけでなく

私の書いた①~④、特に④の(A)~(C)も起因しているから!と書いて欲しかったと思った次第です。

今回も最後までお読み頂き有難うございました。

※添付資料